Lakásbérlés vagy vásárlás? Melyik a jobb? Itt a válasz! 2015.01.16.

A 2008-ban kirobbant válság hatására bekövetkezett jelentős

ingatlanár-csökkenés, úgy tűnik a végéhez ért, az első lakásukat keresők

által preferált ingatlantípusoknál az árak elérték a mélypontjukat, és

az elmúlt hónapok tapasztalatai alapján országos szinten is lassú

emelkedésbe kezdhetnek - olvasható az FHB elemzésében, amelyben 2011 óta vizsgálja az első lakásukat vásárlók helyzetét.

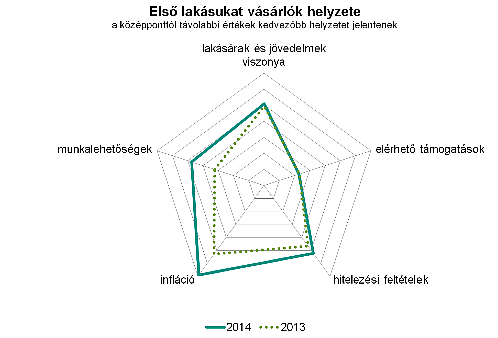

Az öt legfontosabb szempontot ábrázoló pókháló-ábrából leolvasható, hogy a javuló trend 2014-ben is folytatódott, a hitelezési feltételek kedvezőbbé válása, a munkalehetőségek bővülése, illetve az alacsony inflációs szint egyaránt kedvezőbb helyzetbe hozták az első lakásukat megvásárolni szándékozókat. A várható lakáspiaci fordulat miatt könnyen lehet, hogy most van mód a legkedvezőbb ár-jövedelem arányok mellett lakást megvásárolni. Az első lakást vásárlók számára ez a helyzet kedvező, hiszen ők nem szenvedik el a lecsökkent árak miatti veszteséget, hanem az alacsony árszintből profitálnak.

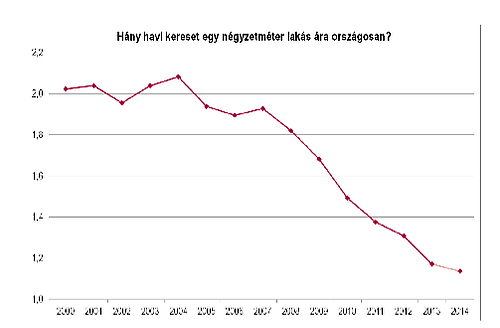

Míg a válság előtt, 2007-ben több mint 1,9 hónapnyi jövedelemért lehetett egy lakás négyzetméterét megvásárolni, de még 2012-ben is több mint 1,3 hónapnyi jövedelemre volt szükség, 2014-ben 1,13 hónapnyi jövedelemért már hozzá lehetett jutni egy lakás egy négyzetméteréhez. 2013-ban még 10 százalékos volt a pozitív irányú elmozdulás, 2014-ben már csak valamivel 3 százalék alatt volt a javulás mértéke. Ez részben annak köszönhető, hogy a lakásárak a tavalyi 2 százalékkal szemben idén már várhatóan nem veszítenek értékükből, míg a jövedelmek mind a két évben nagyjából 3 százalék körüli mértékben bővültek.

Tavaly az inflációval párhuzamosan csökkentek a betéti és hitelkamatok, mindkét hatás kedvez a lakáspiac élénkülésének. A Magyar Nemzeti Bank adatai alapján folytatódott ez a trend, 2014 augusztusában a lakáscélú hitelek átlagos THM szintje már csak 6,8 százalék volt. A jelenlegi piaci kamatkörnyezetben az ügyfelek által igényelhető lakáshitelek kamata alacsony szintet mutat. A korábban "álomszerűnek" tartott, 6 százalék alatti kamat ma már szinte mindennapos. Az FHB Referencia kölcsön 1 éves kamatperiódusa mellett például már akár 4,47 százalékos kamat (THM: 5,13-8,60 százalék) is elérhető.

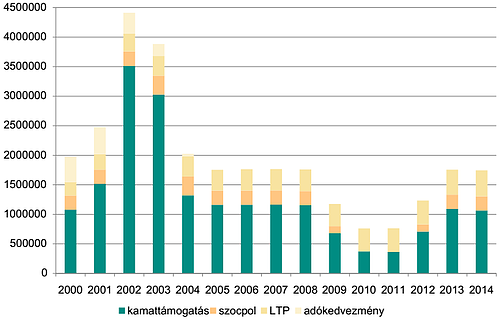

A lakáshoz jutást elősegítő programok nem változtak jelentősen 2013-hoz képest, melyen belül számos elem kimondottan az első lakásukat vásárlókat segíti. Az alábbi ábra az állami támogatás mértékét mutatja egy tipikus lakás esetén, 10 millió forintos hitelre.

A támogatások közül a legnagyobb részt a kamattámogatott hitelek képviselik, 10 millió forintos hitelnél ez körülbelül 1,07 millió forintot jelentett 2014-ben, a lakástakarék-pénztárak révén körülbelül 440 ezer forint jelenértékű állami támogatás szerezhető meg, míg a vissza nem térítendő támogatással, új lakásokra érvényes lakásépítési támogatással (szocpol) egymillió forintnyi támogatást kaphatnak, akik jogosultak rá.

Szintén az első lakást vásárló korosztályt segíti, a 35 évesnél fiatalabbak esetében érvényes illetékkedvezmény, valamint ennek a pótlékmentes részletfizetési lehetősége. Összesen tehát egy 10 millió forintos hitelre, egy tipikus lakás esetén 2014-ben 1,74 millió forint volt a lehetséges állami támogatások mértéke, ami körülbelül a 2005-2008-as szinttel egyezik meg.

Ez a jövőben tovább nőhet, a megjelent jogszabály változás szerint júliustól használt lakásvásárlásra és bővítésre is lehet vissza nem térítendő állami támogatást igényelni, vagyis ismét elérhető lesz a "félszocpol", új nevén a CSOK - Családi Otthonteremtési Kedvezmény. Fontos változás még, hogy már egy gyermek esetén is igényelhető (jelenleg két gyerekhez kötött), valamint a támogatással érintett lakás minimális alapterülete is csökkenni fog 60-ról 40 négyzetméterre. Előzőek miatt a támogatás összege 500 ezer forintról indul (jelenleg 800 ezer forint).

Két idén életbe lépett adóváltozás értelmében a munkáltatók mentesülnek az adófizetési kötelezettség alól a lakásvásárláshoz vagy a meglévő lakáshitel törlesztéséhez nyújtott támogatás esetén. Az adómentességhez azonban több feltételnek is meg kell felelni, többek között egy személy 5 év alatt maximum 5 millió forintos lakáscélú támogatáshoz juthat hozzá adómentesen (több munkáltató esetében is), és a támogatás mértéke nem lehet több mint a lakás vételárának vagy az építés költségének 30 százaléka, de a szabályozás a méltányolható lakásméretet illetően is tartalmaz megkötéseket.

Egyre inkább megéri vásárolni?

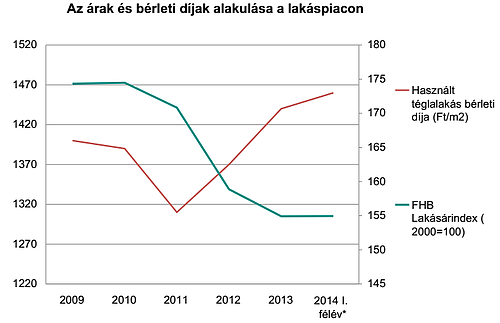

2009-től 2014-ig tartó időszakban a lakások ára az FHB Index alapján több mint 11 százalékkal alacsonyabbak, míg a lakásbérleti díjak a használt téglalakások esetében 4,2 százalékkal emelkedtek. Az előbbiek következtében a 2009-es szinthez képest a lakásbérlés a lakástulajdonláshoz képest jelentős 15-17 százalékos relatív dráguláson ment keresztül.

Bérlés kontra vásárlás

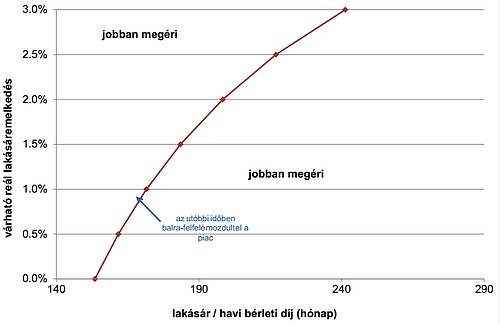

A döntést, hogy mikor kifizetődőbb lakást bérelni, illetve mely esetekben érdemesebb inkább otthont vásárolni számos tényező befolyásolja. A következő ábra ezek közül a két legfontosabb, az aktuális lakásár- bérleti díj arány, valamint a várható lakásfelértékelődés függvényében mutatja az optimális választást, miközben a többi tényezőt változatlannak feltételezi. Az ábráról leolvasható, hogy minél kisebb a lakásár-bérleti díj hányados, vagyis minél olcsóbb relatíve a lakásvásárlás, annál alacsonyabb mértékű reál felértékelődés elég ahhoz, hogy a vétel felé billenjen a mérleg nyelve. Míg ha a bérlés kerül relatíve kevesebbe (nagyobb lakásár-bérleti díj arány mellett), már csak erőteljes lakásár-növekedés esetén érdemes ingatlant vásárolni.

Az elmúlt években bekövetkezett bérleti díjemelkedés, valamint a lakásárak mérséklődésének hatására a lakásár-bérleti díj hányados sokat csökkent a korábbiakhoz képest Magyarországon. Az Otthontérkép belső-ferencvárosi adatai alapján a lakásár 160-170-szerese a bérleti díjnak egy 10 millió forint értékű lakás, és az ugyanolyan paraméterekkel rendelkező bérelt ingatlan esetében. Ezek alapján az ábráról leolvasható, hogy már egy 1-1,5 százalékos reál, (2 százalékos jövőbeni inflációs szint esetén) 3-3,5 százalékos nominális lakásár-emelkedés esetén érdemesebb inkább az ingatlan megvétele mellett dönteni.